平日 / 9:00~20:00 土・日 / 9:00~20:00

【司法書士監修】すでに認知症でも家族信託は利用できる?利用できるケースと出来ない場合の代替案を解説

家族信託は、財産の所有者が認知症になり判断能力が鈍ることに備えて、家族に財産の管理・処分を委託することにより財産の凍結を防ぐ制度です。

例えば、不動産を所有する場合、認知症になったら売却して介護施設の利用料にしてもらうことを受託者へ依頼しておけば、家族の金銭的・精神的負担を減らすことができます。

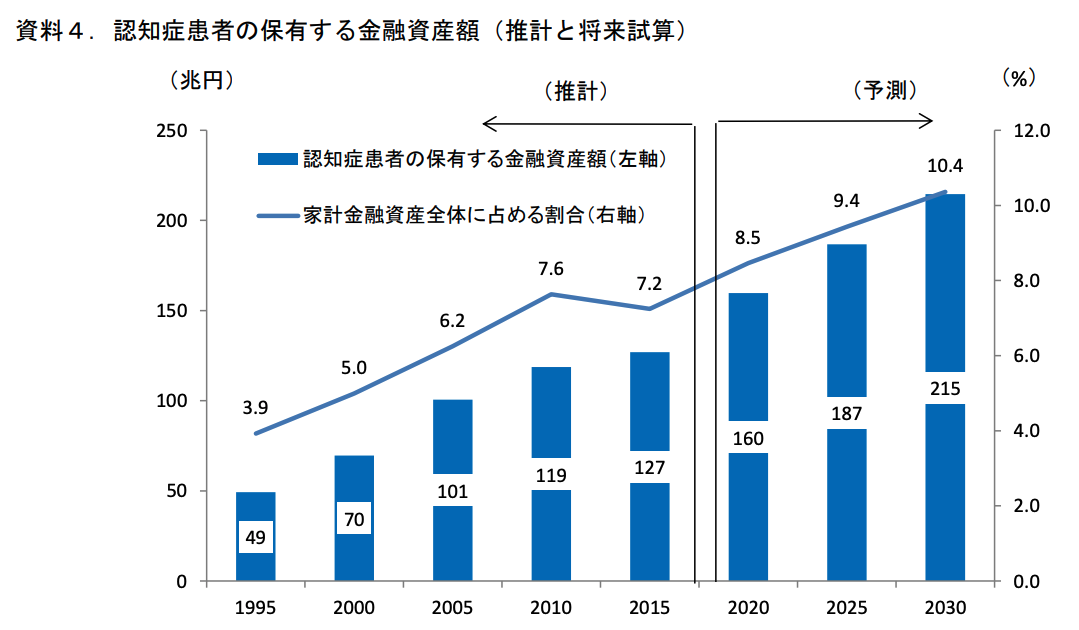

第一生命経済研究所が2018年に発表した調査によると、認知症患者が保有する金融資産が、2030年度には215兆円にも達する見込みとのことです。この金額は個人金融資産全体の約1割です。

引用元:第一生命経済研究所

何も対策をしなければ資産が凍結されてしまうので、事前の対策が必要なことがわかります。本記事では、すでに認知症を発症している場合に家族信託が利用できるのかについて解説します。

目次

家族信託はすでに認知症の家族がいた場合でも利用できる?

家族信託が認知症による財産凍結に対してメリットがあることは冒頭で説明した通りです。では、すでに認知症になってしまった場合には家族信託は利用できるのでしょうか?

基本的には認知症になる前に契約するもの

家族信託は、基本的には認知症対策のために契約するものです。信託契約は、契約当事者がその意味や法的効果を理解していないと、有効に締結することはできません。そのため、原則認知症を発症した後には契約を結ぶことはできません。

判断能力に問題がない軽度認知障害(MCI)なら契約を結べるケースも

原則、認知症を発症している場合は家族信託の契約を結ぶことはできません。しかし、たまに物忘れがある程度の軽症で、家族信託の契約内容についてしっかり理解できていると確認できる場合には契約を結べるケースもあります。

認知症における軽度認知障害(MCI)とは

認知症は進行がある病気です。そのため、あっという間に進行して家族信託が結べなくなってしまうのは避けたいところです。認知症の前段階である「軽度認知障害(MCI)」の場合は家族信託を利用できる可能性が高いので、「ちょっと物忘れが出てきた」という場合には早めに相談しましょう。

軽度認知症の診断基準

軽度認知障害について、厚生労働省のホームページでは「物忘れが主たる症状だが、日常生活への影響はほとんどなく、認知症とは診断できない状態。」と説明があります。

軽度認知障害の定義は以下の通りです。

- 記憶障害の訴えが本人または家族から認められている

- 日常の活動は正常

- 全般的な認知機能は正常

- 年齢に比べて記憶力が低下

- 認知症ではない

参考:厚生労働省|軽度認知障害

このように、本人または家族に物忘れの実感はあっても、日常生活に大きな支障が出ていないケースが軽度認知障害です。

軽度認知障害は増加中

軽度認知障害(MCI)は認知症の前段階で、正常者と認知症患者の中間です。平成24年の厚生労働省の調査によると、日本の高齢者の認知症有病率は15%(462万人)ですが、軽度認知障害(MCI)の有病率は13%(約400万人)と推計されています。

高齢化が進むことにより、今後も軽度認知症者が増加することは確実といえるでしょう。軽度認知障害は年間10~30%が認知症に進行します。そのため、手遅れにならないためにも軽度認知障害に気づいたら、すぐに家族信託の契約も結ぶべきといえます。認知症と診断されれば家族信託の契約ができなくなってしまうからです。

軽度認知症(MCI)でも家族信託が受けられる場合とは

まずは判断力の有無を確認します。公証役場にて公証人の立ち合いのもと、契約者が契約内容について理解しているのを確認できれば締結が可能です。

また、「要介護認定」を受けている場合、家族信託の締結で重要となるのは本人の「判断力の有無」になります。身体的な介護度が高くても、判断力が低下していなければ契約を結ぶことができます。

軽度認知障害の人が契約を結ぶ場合には公正証書を利用

家族信託は公証役場にて公正証書を作成します。この公証人による契約内容の確認が行われるので、公証人から見て契約書の内容を理解できていると判断されれば家族信託の契約を結べるのです。

軽度認知障害の方が家族信託を利用するメリット

それでは、軽度認知障害の方が家族信託を契約するメリットを紹介します。

財産管理が委託者の判断能力に影響されない

家族信託を結ぶことで、財産の管理・処分を受託者へ任せることができます。軽度認知症障害を患うと、日常生活は普通に過ごせていても、自分の老いに対して極度に不安に感じ冷静な判断ができなくなってしまう場合もあるでしょう。

そのため、一刻も早く信頼できる家族に受託者として財産管理を任せてしまった方が心理的負担を減らすことができるのではないでしょうか。

遺言書のような効果がある

家族信託には遺言書のような効果がありますが、場合によっては遺言書ではカバーできない2次相続などの財産管理まで設定できます。委託者の思い通りに財産の承継や事業継承をしたいという場合にはメリットが大きいです。

家族信託の活用で対応できるケース

- 前妻との子どもがいるが、現在の妻のために財産を使いたい

- しかし、後妻が他界した後は、前妻との子どもに財産を相続したい

- 先祖代々の土地は自分の直系の子・孫に財産を承継したい

遺言書の場合は、自分が亡くなった時の相続にしか言及できませんが、家族信託を使えば2次相続の内容まで決めることができます。相続に関して強い意志があるのであれば、軽度認知障害の内にしっかり決めておいた方が良いでしょう。

家族信託だけではカバーできないこと

例えば、家族信託の内容に含まれていない財産については別途遺言書を用意しておく必要があります。遺言書が残されていない場合には、遺産分割協議で相続内容を決めることになりますが、相続人同士がどのように相続するかで揉める可能性が高いです。

そのため、家族信託に含まれていない財産や家族信託を結んだ後に増えた財産についてはどのように相続するかについても判断能力があるうちに遺言書に明記しておく必要があります。

相続における遺族の負担が減る

不動産を残して相続となった場合、遺言書を残していなければ相続人同士の遺産分割協議により相続内容を決めます。不動産が財産のほとんどの場合、分割方法を巡ってトラブルになることがしばしあります。

特に不動産が一つしか残されていない状態で複数の相続人が相続をする場合、以下のような分け方になるのが一般的です。

- 不動産を換金してそれぞれが相続分を受け取る。(換価分割)

- 相続人の一人が不動産を相続し、他の相続人に相当の現金を渡す。(代償分割)

- 不動産を相続人同士で共同管理する。(共有相続)

【1】のケース

不動産を売却しようとしてもなかなか売れずに、相続税の支払い期限に間に合わないこともあるでしょう。そうすれば相続人自身の資産から相続税を払うか、支払いを遅らせるのであれば延滞税を納める必要が出てきます。

【2】のケース

たとえば3000万円の不動産を3人で分ける場合、Aが不動産を取得する代わりにBとCへ現金で1000万円ずつ支払うイメージです。不動産を相続する人がまとまった現金を所有していないと現実的には難しいです。

【3】のケースは

共同で管理することにより、売却などの判断が簡単にできなくなってしまいます。また、次の相続が発生して相続人の人数が増えればますます管理は難しくなるでしょう。

このように、不動産を相続するのは非常に負担になります。家族信託を利用すれば、誰に財産を渡すかを明確にできるので、相続人の負担を減らせる効果があるのです。

残される家族の負担を減らしたいのであれば、軽度認知障害の段階で早めに家族信託を結んだ方が良いといえるでしょう。

軽度認知障害の方が家族信託を契約する際の注意点

軽度認知障害の方が家族信託を契約する際は、委託者が最低限以下のことは理解している必要があります。

- 自分自身について

- 誰に財産を委託するか

- 何を委託するか

- 委託する目的

- 家族信託の大まかな仕組みやメリット

このような内容は軽度認知障害であれば十分理解できるはずです。

委託者本人が契約内容を理解できていること

家族信託は公証人や契約書を作成した専門家が、委託者本人が契約内容を理解できているかを確認します。内容が理解できていなければ契約は結ぶことができませんので、ご家族からも十分説明し、委託者に理解していることを確認できてから契約を結ぶ必要があります。

長谷川式認知症スケールの利用

また、家族信託の契約を結ぶ前に、医療機関で「長谷川式認知症スケール」といった認知テストを受けておくのも良いでしょう。長谷川式認知症スケールは、精神科医の長谷川和夫氏により開発された認知能力の低下を診断するテストです。認知機能が低下していないことを示すチェックで認知機能に問題ないと証明できると安心できるのではないでしょうか。

軽度認知障害から認知症に進行する可能性は高いです。そのため、軽度認知障害に気づいたらなるべく早めに契約を結ぶべきといえるでしょう。

長谷川式認知症スケールは、精神科医の長谷川和夫先生によって開発されました。限られた時間と限られたスペースで、医師が効率的かつ公平に認知機能の低下を診断するために1974年に開発され、1991年に一部改定を経て今に至るまで利用されています。

引用元:長谷川式認知症スケール | 認知症ねっと

また、軽度認知障害だった委託者が認知症になった場合に、親族同士で信託契約の内容について「無理やり契約を結んだのでは」「そんな話は聞いてない」と揉める可能性もあります。家族信託についてよく話し合い、全員が何らかの形で参加する契約が無難です。

認知症になってしまった場合のリスクと認知症ではできない手続き

認知症になると、基本的に資産が凍結されることになります。正常な判断ができないので、資産を守るために凍結されると考えて良いでしょう。

しかし資産凍結されてしまえば、たとえ本人のためでも資産を活用することはできません。

不動産の売却が不可に

認知症になると資産が凍結されるので、当然ながら不動産売却はできません。売買契約が成立するためには、不動産の権利をもつ本人の意思能力が必要です。

認知症になれば正しい判断ができない状態で結んだ不動産売買契約とみなされ、契約そのものが無効となります。

たとえ本人のために使うお金を用意するためだったとしても、不動産を売却することはできません。有効な契約を結ぶことができない以上、売却だけでなく家を賃貸に出すことも不可能です。

認知症になったら家を手放して、売ったお金で老人ホームに入居したいと漠然と思っていても、認知症になってからでは不動産売却ができないことは知っておきましょう。

成年後見制度では対応できない?

認知症になった場合、成年後見制度を活用すれば、不動産売却の手続きは可能です。成年後見制度は、認知症などで判断能力が十分にない人に代わって、成年後見人が契約などを行い支援するための制度です。

認知症になってから成年後見人を選ぶ場合、選ぶのは当然ながら認知症になった本人ではありません。家庭裁判所が親族や弁護士、司法書士などの中から後見人を選びます。

そのため、親族以外を家庭裁判所が後見人に選ぶケースもあり、選ばれなかった場合も不服申し立てはできません。

親族間で争いがある場合や、親族が財産を使い込んでしまう可能性が高い場合などは、親族以外の第三者が後見人に選ばれる可能性が高いでしょう。

データでは親族が後見人に選ばれるのは、全体の25%程度です。後見人制度を活用して不動産売却をする場合、自分名義の資産は自分のために使えます。

しかし、本人以外のために資産を活用することは困難です。つまり、父親名義の資産を母親に使うことができない可能性があります。

成年後見制度を利用しても、認知症になった父親の資産は、母親の老人ホーム費用には使えないため困るというケースも増えています。

認知症になると銀行口座も凍結される

認知症により凍結される資産には、銀行口座も含まれます。亡くなった後に銀行口座が凍結されると知っている人でも、生きているうちに貯金を使えなくなる場合があることを知らない人は多いです。

銀行口座の凍結は各銀行の判断で行われ、認知症の疑いで銀行口座からの出金が停止される場合があります。

本人が銀行に認知症について申し出ているわけではないのに、なぜ認知症を疑われるかを不思議に思う人も多いでしょう。

実は物忘れがひどくなり通帳やカードなどを失くして、再発行の手続きを行う場面で凍結されるケースが多いです。

何度も再発行の手続きを行う人に対して、銀行は簡単な認知症検査を実施することがあり、認知症の疑いがあれば取引ができなくなってしまいます。

認知症により銀行口座が凍結されてしまえば、介護費や入院費、手術費なども預貯金から捻出できません。

認知症になった際の財産管理で起こり得るトラブル

高齢になれば認知症のリスクは誰でも高まります。いつ認知症を発症するかは分からないので、資産凍結されないように対策を取っておくことが大切です。

介護と相続のトラブル

認知症の人を介護することは大変です。自宅での介護ではなく施設に入居するにしても、施設とのやり取りを子供たちの内、施設に支払う費用を誰が負担するかで揉めることも多いでしょう。

兄弟間の負担がアンバランスであるのに、「相続は均等に」という部分に不満を感じるケースもあります。

しかも認知症になってしまえば不動産契約も生前贈与も、預貯金の出金もできなくなってしまいます。

その他にも遺産分割協議への参加や、契約していた保険の受取、定期預金の解約も原則できません。

相続税対策ができなくなる可能性もある

一般的に、自宅の権利や口座の名義を世帯主にしているという場合は多いでしょう。妻が認知症で介護をしていた場合、万が一、夫が先に亡くなってしまえば認知症の妻が夫の財産を相続することになります。

つまり、銀行預金も不動産も父親名義という状態で、認知症の母親を残して父親が亡くなった場合には、銀行預金も不動産も含め資産凍結となる可能性は高いでしょう。

認知症の母が財産を受け取った後では、相続税対策はできないと考えてください。

すでに認知症で判断能力に不安がある場合は法定後見制度を利用する

認知症を既に発症してしまった場合には家族信託の利用はできません。このような場合には法定後見人制度を利用することができます。

法定後見制度とは

法定後見人制度とは、認知症・知的障害・精神障害などで判断能力が不十分と判断される場合に、財産管理や身上監護をしてもらう支援者をつける制度です。

本人の判断能力により支援者の種類は補助・補佐・後見に分かれますが、一番認知能力が減退している場合は後見人を付けます。後見人は親族が家庭裁判所に申し立てを行えば選任してもらえます。

法定後見人は福祉関係の公益法人・専門家が選ばれる

法定後見人は被後見人(財産の管理を任せるの本人)の親族以外にも法律・福祉の専門家その他の第三者(弁護士や司法書士など)や福祉関係の公益法人が選ばれる場合があります。

被後見人が多額の財産を所有していたり、成年後見人候補の家族に多額の借金があったりすると、専門家が選ばれることが多いです。

専門家が後見人になった場合には報酬の支払いが必要になりますが、期間が長くなるほど負担は増えることは覚えておきましょう。

後見人に認められる行為

法定後見制度で後見人に認められる行為は、財産管理としては通帳やキャッシュカード、不動産の権利証などの保管などです。不動産の修繕・管理・売却遺産や相続の手続きもできます。

身上監護としては、病院の受診・入院手続き、介護サービスの契約、老人介護施設への入居契約手続きなどが可能です。

また、法定後見人には「取消権」があります。認知症になった人が悪徳商法などにひっかかり高額商品を購入してしまった場合などに、取消権を利用すれば金銭の支払いの必要はありません。また、既に支払ってしまった場合にも返還請求ができます。

法定後見制度と家族信託の違い

家族信託は委託者の判断能力がある時点でのみ有効

家族信託は、財産を保有する委託者の判断能力がある時点でしか契約が結べない一方で、法定後見制度は認知症発症後に利用することができます。

信託契約を結んだ財産のみ管理するかどうか

また、法定後見制度は、原則認知症になり判断能力が不十分になった人の財産すべてを本人に代わって管理することになります。家族信託の場合は信託契約を結んだ財産のみ管理するのでその点が異なります。

家族信託の受託者は財産を委託する本人が決めることができますが、法定後見制度では家庭裁判所が決定する点も異なります。

家族信託は委託された財産を積極的に運用可能

さらに、家族信託の場合、受託者は委託された財産を積極的に運用することができます。収益物件の管理を任されたのであれば、利益を増やすためにより良い条件の物件に買い替えなどもできるのです。

一方、法定後見人は資産を維持・管理することが目的となるため、家族信託のように積極的に運用をする権限は持ちません。居住用不動産については、家庭裁判所の許可がないと売却することはできないので自由度が欠けます。

家族信託が使えるかどうかは専門家に相談を

家族信託は基本的に認知症になってしまった場合に備えて、財産管理に非常に有効な方法です。しかし、自分たちだけでおこなうことは難しく、今回のようなケースでは判断が難しいため、専門家にご相談されることをおすすめします。

家族信託は信託契約の一種|専門知識を持った方へ相談を強く推奨

家族信託は信託契約の一種であり、どの財産を、どういった目的で、いかなる方法によって管理・運用するかを当事者同士で自由に決められます。

もちろん、自由といっても法律が許す範囲内においてのこと。どういった契約内容や手続きであれば、有効な家族信託となるかを判断するには、法的な知識は必要不可欠です。

もし、自分たちだけで契約を締結した際に、内容や手続きに問題・不備があれば、家族信託は有効なものと認められない可能性があります。

司法書士法人ワイズパートナーの強み

司法書士法人ワイズパートナーの代表司法書士である「笠田」は民事信託士の資格を所持しており、相談業務やスキーム構築のほか、受益者保護や信託事務遂行に関する監督業務などのノウハウを持っているため、様々な問題に適切に対応できます。

家族信託の相談は無料でお受け付けておりますので、まずはご相談頂ければ、最適な選択肢のご提示をお約束します。

まとめ

家族信託は認知症を発症した後には契約を結ぶことができません。ただし、認知症発症前の軽度認知障害の段階で判断能力に問題がないと判断される場合には利用可能です。

軽度認知障害の人が家族信託を結ぶ場合は、委託者が契約内容をよく理解していることを確認し、親族間で揉めないように家族信託の内容を共有・納得しておく必要があります。

また、認知症になってしまった場合には法定後見制度が利用できます。法定後見制度は家庭裁判所が後見人を決定する、被後見人の財産のすべてを管理する、財産の積極的な運用ができないなど家族信託に比べると自由度が欠けます。

認知症は進行するので、家族信託を利用したいのであれば委託者の判断能力があるうちに契約できるよう、早めの対策が必要です。

同じカテゴリの人気記事

まずはお気軽に、お電話・メールにてご相談くださいませ。